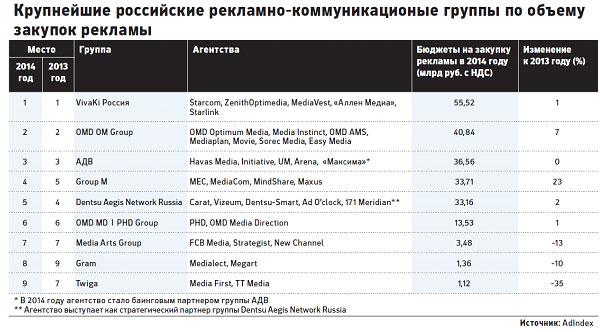

РБК публикует новый рейтинг рекламных агентств, который отраслевое издание AdIndex составило по итогам 2014 года. Как обычно, оценены обороты агентств, которые их клиенты выделили на закупки рекламы на ТВ, радио, уличных конструкциях, в прессе и интернете.

На этот раз собрана информация о 63 профессиональных покупателях рекламы, чей совокупный оборот в прошлом году достиг 248,3 млрд руб. с НДС. Общие затраты на рекламу в России в 2014 году в тех медиа, которые учитываются при составлении рейтинга, составили, по оценке Ассоциации коммуникационных агентств России, 317,9 млрд руб. также с НДС. Таким образом, через ранжированные AdIndex агентства прошло 78% всех рекламных бюджетов.

Растут на лекарствах

В этом году в отличие от трех предыдущих лет лидер рейтинга не изменился: первое место, как и год назад, занимает агентство Starcom. Совокупный бюджет его клиентов, по оценке AdIndex, в 2014 году снизился на 9%, до 19,6 млрд руб. При этом отрыв Starcom от «номера два» невелик — всего 574 млн руб. Оборот следующего за лидером агентства OMD Optimum Media, по версии AdIndex, наоборот, вырос на 2%, до 19,1 млрд руб.

Позиция агентств в рейтинге обусловлена активностью их клиентов. К примеру, крупнейшим клиентом Starcom является Procter & Gamble, которая в 2014 году, по подсчетам AdIndex, сократила расходы на рекламу сразу на 21%, до 6,4 млрд руб. Снизила на 12%, до 3,1 млрд руб., свою рекламную активность и американская Mondelez International, производитель шоколада Alpen Gold, кофе Jacobs, жвачки Dirol.

Отчасти для Starcom это было компенсировано ростом бюджета других клиентов. Швейцарская фармкомпания Novartis, поднявшаяся в списке крупнейших рекламодателей страны по итогам прошлого года с девятого на пятое место, увеличила свой бюджет на 10%, до 4,4 млрд руб. А «МегаФон», для которого Starcom закупает рекламу на ТВ, увеличил свои расходы на телерекламу на 59%, до 2,8 млрд руб. Кроме того, в Starcom из агентства MediaVest перешла Coca-Cola Co., чей прошлогодний бюджет оценивается в 2,9 млрд руб.

Общей же тенденцией 2014 года, как уже писал РБК, стала снизившаяся активность большинства производителей товаров повседневного спроса. Следствием, к примеру, этого стало падение в рейтинге агентства Initiative с четвертого места по итогам 2013 года на восьмое в 2014-м. Его крупнейший клиент — Unilever в прошлом году сократил свой бюджет сразу на 32%, до 4,2 млрд руб.

Другой тенденцией минувшего года стал продолжающийся рост бюджетов фармпроизводителей. Это отчасти помогло подняться в рейтинге с шестого на четвертое место агентству ZenithOptimedia. Один из его ключевых клиентов, французская Sanofi-Aventis, увеличила свой рекламный бюджет в полтора раза, почти до 2,9 млрд руб.

Впрочем, на позиции Zenith¬Optimedia повлиял и приход новых клиентов: SCA (бренды Zewa и Libresse; бюджет — 892 млн руб.), Daimler (895 млн руб.), 20th Century Fox (664 млн руб.), фармацевтической MSD (631 млн руб.). Они вместе с Sanofi-Aventis компенсировали сокращение бюджетов двух крупнейших клиентов ZenithOptimedia: L’Oreal — на 22%, до 3,9 млрд руб.; Nestle — на 24%, до 3,5 млрд руб.

Иностранцы — в топе

Лишь пять агентств из получившейся первой двадцатки имеют российских владельцев. Но при этом входящие в российскую группу АДВ агентства Havas Media (третье место; 16,1 млрд руб.) и Initiative (восьмое место; 11,2 млрд руб.) работают по лицензии французского коммуникационного холдинга Havas и американского Interpublic соответственно. Причем у французского Havas при этом есть опцион на покупку бизнеса своего партнера в России.

Еще два отечественных агентства в топ-20 — «Аллен Медиа» (17-е место; 5,2 млрд руб.) и Starlink (19-е место; 4,4 млрд руб.) — являются стратегическими партнерами группы «Vivaki Россия», собственником которой является французский холдинг Publicis.

В результате единственным независимым российским агентством в первой двадцатке оказалось Strong, занимающее 20-е место с оборотом 4,3 млрд руб. Его крупнейшие клиенты — Останкинский мясоперерабатывающий комбинат и фармкомпании «Пик-Фарма» и «Фирн-М».

На засилье международных рекламных холдингов в России уже обратили внимание депутаты. К примеру, «Справедливая Россия», как заявил журналистам в среду, 22 апреля, замруководителя ее фракции в Госдуме Михаил Емельянов, считает «недопустимым то, что рекламный рынок занят и контролируется иностранными компаниями». «А мы говорим об импортозамещении, — приводятся на сайте «Справедливой России» слова Емельянова. — Но реклама — это не бог весть какая высокотехнологическая отрасль». По мнению депутата, государственные компании должны работать с российскими рекламными агентствами. Емельянов готов подготовить законопроект, «который бы ограничил доступ иностранных игроков к бюджетным деньгам РФ».

Такой законопроект еще в октябре прошлого года внес в Госдуму депутат от ЛДПР Максим Шингаркин. По его замыслу, закупать рекламу для госструктур не должны компании, в которых 20% и более принадлежит иностранцам. Профильный думский комитет по экономполитике, однако, отклонил эту инициативу.

Впрочем, даже если на фоне модных ныне разговоров об импортозамещении эти ограничения будут введены, они на позициях рекламных агентств никак не отразятся. Просто ключевыми рекламодателями в России являются транснациональные корпорации, которые, как правило, выбирают себе рекламных подрядчиков на глобальном уровне.

В опубликованном РБК в минувшем марте топ-30 крупнейших рекламодателей страны по итогам 2014 года оказалась лишь одна российская госкомпания: 17-е место с рекламным бюджетом 3,4 млрд руб. занял Сбербанк. Вместе с ним в рейтинге присутствовали всего семь отечественных компаний: МТС, «Отисифарм», «ВымпелКом», «МегаФон», «Эвалар», «Спортмастер» и «М.Видео».

Рейтинг рекламных агентств России

|

1 |

1 |

VivaKi Россия |

19 642 |

–9 |

|

|

|

|

|

|

|

|

|

2 |

2 |

OMD OM Group |

19 069 |

2 |

|

•Бюджет на ТВ — 14 980 млн руб. (0% к 2013 году)•Бюджет на прессу — 509 млн руб. (-38%)•Бюджет на радио — 941 млн руб. (103%)•Бюджет на наружную рекламу — 1 985 млн руб. (64%)•Бюджет на интернет — 653 млн руб. (-47%) |

|||||

|

3 |

5 |

АДВ |

16 083 |

13 |

|

|

|

|

|

|

|

|

|

4 |

6 |

VivaKi Россия |

15 693 |

12 |

|

|

|

|

|

|

|

|

|

5 |

8 |

OMD OM Group |

14 118 |

26 |

|

|

|

|

|

|

|

|

|

6 |

9 |

Group M |

12 652 |

16 |

|

|

|

|

|

|

|

|

|

7 |

3 |

Dentsu Aegis Network Russia |

12 398 |

–15 |

|

|

|

|

|

|

|

|

|

8 |

4 |

АДВ |

11 157 |

–22 |

|

|

|

|

|

|

|

|

|

9 |

10 |

VivaKi Россия |

10 596 |

17 |

|

|

|

|

|

|

|

|

|

10 |

7 |

Dentsu Aegis Network Russia |

9 329 |

–29 |

|

|

|

|

|

|

|

|

|

11 |

14 |

OMD MD | PHD Group |

8 343 |

29 |

|

|

|

|

|

|

|

|

|

12 |

11 |

Group M |

7 638 |

4 |

|

|

|

|

|

|

|

|

|

13 |

16 |

Group M |

6 729 |

16 |

|

|

|

|

|

|

|

|

|

14 |

23 |

Group M |

6 694 |

105 |

|

|

|

|

|

|

|

|

|

15 |

15 |

Dentsu Aegis Network Russia |

5 629 |

–9 |

|

|

|

|

|

|

|

|

|

16 |

12 |

OMD MD | PHD Group |

5 197 |

–25 |

|

|

|

|

|

|

|

|

|

17 |

13 |

VivaKi Россия |

5 159 |

–25 |

|

|

|

|

|

|

|

|

|

18 |

17 |

АДВ |

4 560 |

–7 |

|

|

|

|

|

|

|

|

|

19 |

22 |

VivaKi Россия |

4 429 |

29 |

|

|

|

|

|

|

|

|

|

20 |

25 |

|

4 338 |

60 |

|

|

|

|

|

|

|

|

|

21 |

18 |

Dentsu Aegis Network Russia |

3 909 |

–20 |

|

|

|

|

|

|

|

|

|

22 |

21 |

|

3 799 |

3 |

|

|

|

|

|

|

|

|

|

23 |

24 |

АДВ |

3 669 |

15 |

|

|

|

|

|

|

|

|

|

24 |

20 |

Media Arts Group |

3 354 |

–9 |

|

|

|

|

|

|

|

|

|

25 |

19 |

OMD OM Group |

2 886 |

–30 |

|

|

|

|

|

|

|

|

|

26 |

28 |

|

2 866 |

81 |

|

|

|

|

|

|

|

|

|

27 |

26 |

|

2 748 |

3 |

|

|

|

|

|

|

|

|

|

28 |

30 |

OMD OM Group |

1 904 |

33 |

|

|

|

|

|

|

|

|

|

29 |

– |

Dentsu Aegis Network Russia |

1 893 |

— |

|

|

|

|

|

|

|

|

|

30 |

32 |

|

1 677 |

41 |

|

|

|

|

|

|

|

|

|

31 |

36 |

OMD OM Group |

1 587 |

44 |

|

|

|

|

|

|

|

|

|

32 |

39 |

|

1 383 |

33 |

|

|

|

|

|

|

|

|

|

33 |

31 |

Gram |

1 292 |

–9 |

|

|

|

|

|

|

|

|

|

34 |

37 |

|

1 212 |

13 |

|

|

|

|

|

|

|

|

|

35 |

35 |

|

1 204 |

5 |

|

|

|

|

|

|

|

|

|

36 |

27 |

АДВ |

1 094 |

–33 |

|

|

|

|

|

|

|

|

|

37 |

29 |

Twiga |

1 015 |

–34 |

|

|

|

|

|

|

|

|

|

38 |

– |

Rain Group |

967 |

–28 |

|

|

|

|

|

|

|

|

|

39 |

38 |

|

818 |

–22 |

|

|

|

|

|

|

|

|

|

40 |

46 |

|

779 |

23 |

|

|

|

|

|

|

|

|

|

41 |

40 |

|

745 |

–26 |

|

|

|

|

|

|

|

|

|

42 |

52 |

OMD OM Group |

713 |

54 |

|

|

|

|

|

|

|

|

|

43 |

43 |

|

652 |

–34 |

|

|

|

|

|

|

|

|

|

44 |

53 |

|

624 |

40 |

|

|

|

|

|

|

|

|

|

45 |

44 |

|

576 |

–34 |

|

|

|

|

|

|

|

|

|

46 |

– |

|

574 |

— |

|

|

|

|

|

|

|

|

|

47 |

50 |

|

566 |

20 |

|

|

|

|

|

|

|

|

|

48 |

34 |

OMD OM Group |

563 |

–51 |

|

|

|

|

|

|

|

|

|

49 |

– |

|

503 |

— |

|

|

|

|

|

|

|

|

|

50 |

51 |

|

498 |

7 |

|

|

|

|

|

|

|

|

|

51 |

42 |

|

468 |

–52 |

|

|

|

|

|

|

|

|

|

52 |

54 |

|

358 |

9 |

|

|

|

|

|

|

|

|

|

53 |

48 |

|

280 |

–44 |

|

|

|

|

|

|

|

|

|

54 |

– |

|

273 |

— |

|

|

|

|

|

|

|

|

|

55 |

47 |

|

272 |

–51 |

|

|

|

|

|

|

|

|

|

56 |

61 |

|

245 |

168 |

|

|

|

|

|

|

|

|

|

57 |

58 |

|

236 |

24 |

|

|

|

|

|

|

|

|

|

58 |

59 |

|

190 |

1 |

|

|

|

|

|

|

|

|

|

59 |

57 |

|

151 |

–27 |

|

|

|

|

|

|

|

|

|

60 |

59 |

Twiga |

109 |

–37 |

|

|

|

|

|

|

|

|

|

61 |

– |

Media Arts Group |

72 |

— |

|

|

|

|

|

|

|

|

|

62 |

63 |

Gram |

68 |

–20 |

|

|

|

|

|

|

|

|

|

63 |

55 |

Media Arts Group |

55 |

— |

|

|

|

|

|

|

|

|

Как считался рейтинг

Рейтинг рекламных агентств является производной от другого рейтинга, который уже семь лет считает отраслевое издание AdIndex, — крупнейших рекламодателей. Для этого на основе результатов мониторинга двух исследовательских компаний — TNS Russia и «Эспар-Аналитик» — редакция AdIndex подсчитывает, каковы ежегодные рекламные затраты каждой компании на ТВ, радио, уличных конструкциях, в прессе и интернете.

Методика подсчета согласована со всеми основными участниками рекламного рынка. Сами агентства дают свои экспертные заключения, какие условия в том или ином медиа может получить конкретный рекламодатель.

Методология постоянно совершенствуется. К примеру, уже три года AdIndex оценивает расходы на медийную (баннерную) интернет-рекламу, а в этом году редакция подсчитала и возможные бюджеты на другие коммуникационные услуги в цифровой среде: контекстную рекламу (коммерческие ссылки в результатах поиска и на профильных ресурсах), автоматизированные закупки рекламы, поисковую оптимизацию и прОЧ. Но в рейтинге агентств по итогам 2014 года пока учтены только бюджеты на баннеры: другими сервисами занимаются, как правило, узкоспециализированные агентства, чей рейтинг будет подготовлен отдельно.

Полностью методика подсчета бюджетов рекламодателей изложена на сайте AdIndex.

Параллельно c подготовкой рейтинга рекламодателей редакция AdIndex составляет клиентские листы агентств. Один и тот же рекламодатель может иметь сразу несколько подрядчиков: к примеру, одно агентство закупает рекламу только на ТВ, другое — во всех остальных медиа. Либо рекламодатель может в течение года поменять партнера.

Как правило, агентства охотно предоставляют информацию о своих клиентах, лишь две крупные группы — «Vivaki Россия» и Group M — в 2013–2014 годах отказывались делиться этой информацией. Информация по обслуживаемым ими рекламодателям собиралась из открытых источников, а также путем сопоставления их прежних клиентских листов и данных от их конкурентов. В этом году «Vivaki Россия» и Group M возобновили сотрудничество с AdIndex.

Одно агентство может привлекать к закупкам рекламы другого подрядчика. В этом случае бюджет засчитывается только тому, кто напрямую работает с клиентом. Исключение сделано лишь для «карманных» агентств. Например, у Samsung Electronics есть собственный подрядчик Cheil Communications, чьи офисы работают в тех же странах, где присутствует корейский производитель. Есть собственное сетевое агентство Innocean у альянса Hyandai-Kia, в прошлом году его офис заработал и в Москве. Однако бюджет Samsung Electronics засчитан агентству Starcom, а Hyandai-Kia — Havas Media. Именно они, по мнению AdIndex, осуществляют основную работу по закупкам рекламы.

В прошлом году для группы Media Arts был оценен оборот ее подразделения Magma, осуществляющего закупки для всех агентств группы. В этом году агентства Media Arts ранжируются отдельно. Зато входящему в Rain Group агентству Prior на этот раз засчитаны и бюджеты клиентов агентства Aviator.

Сергей Соболев

Источник: газета РБК

Оригинальный заголовок: Кто контролирует закупки рекламы в российских медиа